Le rapport sur l’inflation était mitigé renforçant les spéculations selon lesquelles la Réserve fédérale suspendrait ses hausses de taux – mais s’abstiendrait d’annoncer la fin de son cycle de resserrement.

https://x.com/EPBResearch/status/1701954207564153186?s=20

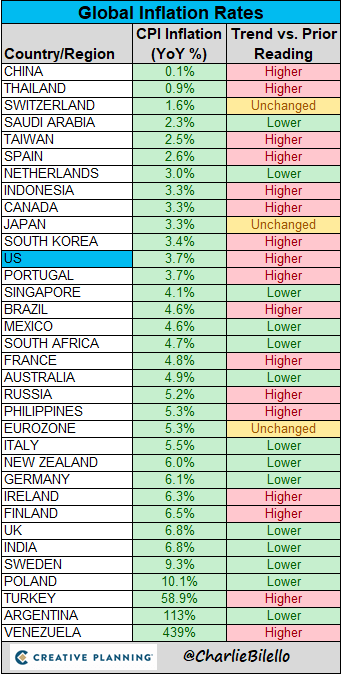

L’indice des prix à la consommation, qui exclut les coûts des produits alimentaires et de l’énergie, a progressé de 0,3% par rapport à juillet, soit la première accélération en six mois. Par rapport à l’année dernière, il a augmenté de 4,3 %, ce qui est conforme aux estimations et constitue la plus faible progression depuis près de deux ans. C’est toujours au-dessus de l’objectif de 2% de la Fed.

les réactions sont elles aussi plutot mitigées

Le verre à moitié plein de ce rapport sur l’inflation est que l’un des trois derniers mois d’inflation sous-jacente a été le plus faible depuis septembre 2021. Le verre à moitié vide est que l’IPC sous-jacent d’août n’était pas aussi bas que celui du mois d’août. les deux derniers, et un peu au-dessus des attentes

L’inflation sous-jacente du CPI a été un peu plus ferme que prévu, avec une augmentation de 0,28 % en août. Cela a ramené le taux d’inflation sous-jacente sur 12 mois à 4,3 % en août, contre 4,7 % en juillet. Taux annualisé sur six mois de l’IPC sous-jacent : 3,7 % Trois- Taux mensuel annualisé de l’IPC de base : 2,4 %

Mike Loewenart du bureau d’investissement mondial de Morgan Stanley :

« Le rapport intermédiaire d’aujourd’hui sur l’IPC a peut-être déçu ceux qui espéraient que l’inflation établirait une nette tendance au refroidissement. Mais étant donné le niveau élevé des prix du pétrole et la solidité des données économiques récentes, le fait que les chiffres soient plus ou moins conformes aux estimations peut être considéré comme une petite victoire. Il y aura encore des obstacles sur ce chemin, mais la Fed est toujours sur la bonne voie pour laisser les taux d’intérêt inchangés après la réunion politique de la semaine prochaine. »

- Florian Ielpo chez Lombard Odier Asset Management :

« Ce rapport sur l’inflation place la Fed dans une situation d’attente plus confortable : l’inflation légèrement plus élevée que prévu vient de l’évolution des prix de l’énergie – ce dont la Fed ne devrait pas trop s’inquiéter pour le moment. »

- Brian Pietrangelo chez Key Private Bank :

« À notre avis, l’économie maintient une dynamique décente mais montre des signes de ralentissement, et la Réserve fédérale devrait donc faire une pause la semaine prochaine et attendre des données supplémentaires pour la réunion de novembre. »

- Hussain Mehdi, stratège macro et investissement chez HSBC Asset Management :

« La surprise positive des chiffres mensuels de base du mois d’août sera une déception pour les décideurs de la Fed. Toutefois, la tendance générale à la désinflation reste intacte, même si l’on constate des signes persistants d’un ralentissement du marché du travail. Cela signifie qu’il existe encore de solides arguments en faveur d’une pause lors de la réunion de la Fed de la semaine prochaine.»

https://x.com/elerianm/status/1701916728924557788?s=20

https://x.com/charliebilello/status/1701968917088887143?s=20

[Yahoo/Bloomberg] Les actions vacillent après l’IPC américain

[Yahoo/Bloomberg] Le pétrole gagne alors que l’AIE s’ajoute au chœur d’opinions sur un marché serré

[CNBC] La demande de prêts hypothécaires stagne à un niveau jamais vu depuis 1996

[Yahoo/Bloomberg] La Chine signale des « incidents de sécurité » avec les iPhones d’Apple

[Reuters] L’économie britannique trébuche en juillet alors que les grèves et la pluie pèsent

[Reuters] Kim Jong Un rencontre Poutine en Russie

[WSJ] « Presque tous les prêts sont mauvais » : pourquoi les banques ne prêtent pas

[WSJ] Les réductions d’impôts sont là pour rester, tout comme les déficits budgétaires qui explosent

[WSJ] Le gros pari des hedge funds contre les bons du Trésor n’est pas ce que vous pensez

[FT] Kim Jong Un promet son soutien au « combat sacré » de la Russie en Ukraine