Greg Jensen, co-directeur des investissements de Bridgewater Associates, le plus grand fonds spéculatif du monde, a déclaré que l’or pourrait atteindre un niveau record supérieur à 2000 dollars l’once.

Il pense que les banques centrales vont tolérer une inflation plus élevée et que les incertitudes politiques augmentent.

M. Jensen, qui co-supervise plus de 160 milliards de dollars au sein du groupe basé au Connecticut, a déclaré au Financial Times qu’il pensait que la Réserve fédérale, en particulier, laisserait l’inflation accélérer pendant un certain temps et qu’«il n’y aura plus de tentative d’aucune des grandes banques centrales du monde développé pour normaliser les taux d’intérêt.

C’est un gros problème ».

Dans le même temps, Bridgewater prévoit des turbulences politiques sur plusieurs fronts internes et externes: le ralentissement de la croissance économique américaine exacerbe le fossé entre riches et pauvres tandis que les tensions augmentent avec la Chine et l’Iran.

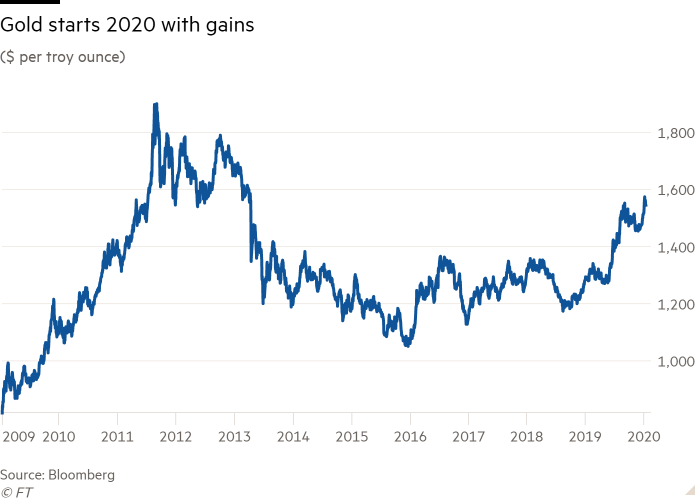

Dans ce contexte, M. Jensen a déclaré dans une interview téléphonique que le prix de l’or, qui se négocie actuellement à environ 1 550 dollars l’once, pourrait gagner 30% et devrait être considéré comme la pierre angulaire dans les portefeuilles des investisseurs.

L’or, se négocie actuellement à environ 1 550 dollars l’once, il pourrait gagner 30%

« Il y a tellement de conflits qui bouillonnent « , a-t-il déclaré. «Les gens devraient être préparés à un éventail beaucoup plus large de circonstances potentiellement plus volatiles que ce à quoi nous sommes habitués.»

Jay Powell, président de la Réserve fédérale, craint que les anticipations d’inflation – les prévisions des ménages et des entreprises concernant les hausses de prix – puissent continuer à baisser, entraînant une baisse de l’inflation réelle. Le mois dernier, il a déclaré: «Avant de faire monter les taux, je voudrais que l’inflation soit persistante et importante.» M. Jensen a déclaré que même si l’inflation devait atteindre l’objectif de 2% de la banque centrale, «la Fed ne veut plus être préventive ». Cette position, a-t-il ajouté, « exclut les hausses de taux à court terme, les cycles normaux prennent fin. « . .

Lors de la plupart des récessions de l’après-Seconde Guerre mondiale, c’est la Fed qui a mis fin au cycle par peur de l’inflation. »

Les craintes d’un ralentissement de l’économie mondiale ont incité 49 banques centrales du monde entier à réduire les taux 71 fois en 2019, selon les données de JPMorgan. La Fed elle-même a réduit ses taux d’intérêt à trois reprises l’an dernier, ramenant sa fourchette cible actuelle pour les coûts d’emprunt à court terme de 1,5% à 1,75%.

M. Jensen a déclaré qu’il n’exclurait pas la possibilité que la Fed réduise ses taux à zéro cette année car elle cherche à éviter la récession et les pressions désinflationnistes.

Greg Jensen remarque que « la majeure partie du monde est constituée de marchés boursiers haussiers alors que les situations sont extrêmes »

L’or devrait rester solide, car les banques centrales vont autoriser une inflation plus élevée et le gonflement des déficits budgétaires.

Ces développements, a-t-il ajouté, pourraient éventuellement menacer le dollar américain en tant que monnaie de réserve mondiale. « Cela pourrait arriver rapidement ou cela pourrait arriver dans une décennie », a-t-il déclaré. « Mais c’est dans l’éventail des possibilités.

Et quand vous regardez les conflits géopolitiques, combien d’entités étrangères veulent vraiment détenir des dollars? Et que vont-ils detenir? L’or s’impose. »

Bien que les baisses de taux de la Fed aient soutenu les marchés boursiers, M. Jensen a déclaré que son groupe est « plus prudent » sur les actions américaines, les qualifiant de « bullaires ». Ceci qui renforce l’attrait des marchés émergents. « Une surperformance de dix ans des États-Unis est maintenant extrapolée et donc les gens sont généralement sous diversifiés géographiquement », a déclaré M. Jensen.

Les actions américaines ont terminé 2019 sur leur meilleure année depuis 2013, l’indice de référence S&P 500 augmentant de près de 29%.

La stratégie phare de Bridgewater, Pure Alpha, qui mise sur les tendances macroéconomiques, est restée essentiellement stable en 2019, tandis que son fonds All Weather a progressé de 16% pour l’année.

https://www.ft.com/content/1c90b8d6-36f6-11ea-a6d3-9a26f8c3cba4

Notre ami palois Henri Regnault vient de produire son dernier numéro de la crise :

http://www.ieim.uqam.ca/spip.php?page=article-ceim&id_article=12081

Une vision paysanne qui me plaît bien sur la forme, car j’ai dans mes gènes le même passif ( Panama, assignats, emprunts Russes) votre fond étant plus brillant, tellement original surtout, et iconoclastique dans tous les cas.

Je vous souhaite à l’occasion une très bonne année, une très très longue vie en excellente santé ( mon domaine et je sais que c’est le plus important croyez moi ! ), Tout ceci sincèrement bien entendu, mais aussi parce que la décennie à venir sera passionnante, même si elle sera dangereuse, et votre analyse nous sera extrêmement précieuse pour continuer à nous éclairer et pour vous, le moyen de confirmer vos hypothèses audacieuses.

Sachez enfin que le nom de Bruno Bertez se répand, de plus en plus. Subrepticement bien sûr, c’est à dire de la meilleure des manières.

Chapeau bas l’artiste et encore merci !

J’aimeJ’aime

je vous remercie .

J’aimeJ’aime

Par ailleurs je conseille comme vous la lecture d’Henri Regnault

J’aimeJ’aime